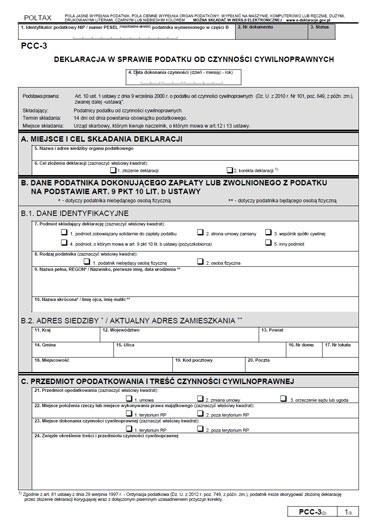

PCC-3 deklaracja podatku od czynności cywilnoprawnych

Podatek od czynności cywilnoprawnych dotyczy wielu transakcji zawieranych w codziennym życiu. Czasami nawet nie wiemy o obowiązku rozliczenia się z umowy, bywa również, że zapominamy o zgłoszeniu lub dokonujemy go za późno. Przez takie niedopatrzenia musimy płacić często zbyt wysoką kwotę do urzędów.

Warto zapoznać się z zasadami opodatkowania przed zawarciem konkretnej umowy czy dokonaniem jakiejś czynności. Łatwo można bowiem podatek ograniczyć do minimum, a niekiedy nawet w ogóle go nie płacić. Wynika to z szerokiego katalogu zwolnień podatkowych, jak również z możliwości uniknięcia podatku dzięki zawarciu umowy na określonych warunkach.

Czynności cywilnoprawne podlegają podatkowi, jeżeli ich przedmiotem są:

- rzeczy znajdujące się na terytorium Rzeczypospolitej Polskiej lub prawa majątkowe wykonywane na terytorium Rzeczypospolitej Polskiej (nie podlega więc polskiemu podatkowi np. zawarta za granicą umowa sprzedaży samochodu wywiezionego za granicę);

- rzeczy znajdujące się za granicą lub prawa majątkowe wykonywane za granicą, w przypadku gdy nabywca ma miejsce zamieszkania lub siedzibę na terytorium Rzeczypospolitej Polskiej i czynność cywilnoprawna została dokonana na terytorium Rzeczypospolitej Polskiej (nie podlega zatem polskiemu podatkowi umowa pożyczki między obywatelami polskimi zawarta w Zjednoczonych Emiratach Arabskich).

Uruchom program fillUp online i rozlicz PCC-3

W programie fillup wygodnie przygotujesz, zweryfikujesz i wyślesz online e-deklaracje PCC-3 do urzędu skarbowego. W aplikacji fillup przygotujesz ponad 6 600 aktualnych druków: formularzy, deklaracji i e-deklaracji, plików JPK ale także wzory umów, pism, wniosków, podań, zaświadczeń, oświadczeń, zawiadomień, wezwań, pozwów, not, arkuszy, ewidencji, rejestrów, raportów, rachunków czy faktur.

Uruchom program fillUp i wyślij e-deklarację PCC-3 online »

Umowa zamiany podlega podatkowi, jeżeli co najmniej jedna z rzeczy znajduje się na terytorium Rzeczypospolitej Polskiej lub jedno z praw majątkowych jest wykonywane na terytorium Rzeczypospolitej Polskiej.

Umowa spółki oraz jej zmiany podlega podatkowi, jeżeli w chwili dokonania czynności na terytorium Rzeczypospolitej Polskiej znajduje się:

- w przypadku spółki osobowej - siedziba tej spółki;

- w przypadku spółki kapitałowej:

- rzeczywisty ośrodek zarządzania albo

- siedziba tej spółki - jeżeli jej rzeczywisty ośrodek zarządzania nie znajduje się na terytorium innego państwa członkowskiego.

Czasami zamiast czynności opodatkowanej można dokonać takiej, która nie znajduje się w grupie czynności opodatkowanych. Przykładowo, czasem zamiast umowy pożyczki możliwa jest wypłata kwoty wekslowej (wykup weksla).

Czynności podlegające opodatkowaniu

Podatkowi podlegają następujące czynności cywilnoprawne:

- umowy sprzedaży oraz zamiany rzeczy i praw majątkowych,

- umowy pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku,

- umowy darowizny - w części dotyczącej przejęcia przez obdarowanego długów i ciężarów albo zobowiązań darczyńcy,

- umowy dożywocia,

- umowy o dział spadku oraz umowy o zniesienie współwłasności - w części dotyczącej spłat lub dopłat,

- ustanowienie hipoteki,

- ustanowienie odpłatnego użytkowania, w tym nieprawidłowego, oraz odpłatnej służebności,

- umowy depozytu nieprawidłowego,

- umowy spółki,

- zmiany umów wymienionych powyżej, jeżeli powodują one podwyższenie podstawy opodatkowania podatkiem od czynności cywilnoprawnych (z zastrzeżeniem przenoszenia siedziby spółki lub jej rzeczywistego ośrodka zarządzania spoza terytorium UE),

- orzeczenia sądów, w tym również polubownych, oraz ugody, jeżeli wywołują one takie same skutki prawne, co powyższe czynności cywilnoprawne.

- przy spółce osobowej - wniesienie lub podwyższenie wkładu, którego wartość powoduje zwiększenie majątku spółki, pożyczkę udzieloną spółce przez wspólnika, dopłaty oraz oddanie przez wspólnika spółce rzeczy lub praw majątkowych do nieodpłatnego używania,

- przy spółce kapitałowej - podwyższenie kapitału zakładowego z wkładów lub ze środków spółki oraz dopłaty,

- przekształcenie lub łączenie spółek, jeżeli ich wynikiem jest zwiększenie majątku spółki osobowej lub podwyższenie kapitału zakładowego spółki kapitałowej,

- przeniesienie na terytorium Rzeczypospolitej Polskiej z terytorium państwa niebędącego państwem członkowskim:

- rzeczywistego ośrodka zarządzania spółki kapitałowej, jeżeli jej siedziba nie znajduje się na terytorium państwa członkowskiego,

- siedziby spółki kapitałowej, jeżeli jej rzeczywisty ośrodek zarządzania nie znajduje się na terytorium państwa członkowskiego,

Czynności zwolnione z opodatkowania

Z opodatkowania zwolnione są następujące czynności cywilnoprawne:

- sprzedaż walut obcych,

- sprzedaż i zamiana walut wirtualnych w rozumieniu art. 2 czynności cywilnoprawne wyłączone spod opodatkowania ust. 2 pkt 26 ustawy z dnia 1 marca 2018 r. o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu,

- sprzedaż własności gruntów, stanowiących gospodarstwo rolne w rozumieniu przepisów o podatku rolnym, wraz z będącymi ich częścią składową drzewami i innymi roślinami, pod warunkiem że w wyniku dokonania czynności zostanie utworzone lub powiększone gospodarstwo rolne, a powierzchnia gospodarstwa rolnego utworzonego lub powstałego w wyniku powiększenia będzie nie mniejsza niż 11 ha i nie większa niż 300 ha oraz gospodarstwo to będzie prowadzone przez nabywcę przez okres co najmniej 5 lat od dnia nabycia; zwolnienie to stanowi pomoc de minimis w rolnictwie, o której mowa w rozporządzeniu Komisji (UE) nr 1408/2013 z dnia 18 grudnia 2013 r. w sprawie stosowania art 107 i 108 Traktatu o funkcjonowaniu Unii Europejskiej do pomocy de minimis w sektorze rolnym,

- sprzedaż nieruchomości, prawa użytkowania wieczystego, własnościowego spółdzielczego prawa do lokalu mieszkalnego oraz wynikających z przepisów prawa spółdzielczego: prawa do domu jednorodzinnego lub prawa do lokalu w małym domu mieszkalnym, jeżeli nabywcą jest były właściciel (wieczysty użytkownik):

a) nieruchomości wywłaszczonej, któremu przyznano odszkodowanie, a nie przyznano nieruchomości zamiennej,

b) nieruchomości sprzedanej na cele publiczne określone w przepisach o gospodarce nieruchomościami, który w razie wywłaszczenia spełniałby warunki do przyznania nieruchomości zamiennej,

c) nieruchomości lub prawa użytkowania wieczystego, wykupionych na podstawie przepisów o ochronie i kształtowaniu środowiska

- w wysokości kwoty otrzymanego odszkodowania (uzyskanej ceny), pod warunkiem że nabycie nastąpiło w ciągu 5 lat od daty otrzymania odszkodowania (zapłaty); - sprzedaż budynku mieszkalnego lub jego części, lokalu mieszkalnego stanowiącego odrębną nieruchomość, własnościowego spółdzielczego prawa do lokalu mieszkalnego oraz wynikających z przepisów prawa spółdzielczego: prawa do domu jednorodzinnego lub prawa do lokalu w małym domu mieszkalnym, jeżeli następuje ona:

a) w wykonaniu lub w związku z wielostronną umową o zamianie budynku lub praw do lokalu,

b) w celu uzyskania w zamian spółdzielczego lokatorskiego prawa do lokalu albo budynku mieszkalnego lub jego części, zajmowanego przez nabywcę na podstawie umowy najmu, określonej w przepisach o najmie lokali mieszkalnych i dodatkach mieszkaniowych, - sprzedaż, której przedmiotem jest prawo własności lokalu mieszkalnego stanowiącego odrębną nieruchomość, prawo własności budynku mieszkalnego jednorodzinnego, spółdzielcze własnościowe prawo do lokalu dotyczące lokalu mieszkalnego albo domu jednorodzinnego, jeżeli kupującym jest osoba fizyczna lub osoby fizyczne, którym w dniu sprzedaży i przed tym dniem nie przysługiwało żadne z tych praw ani udział w tych prawach, chyba że udział ten nie przekracza lub nie przekraczał 50% i został nabyty w drodze dziedziczenia,

- zamiana budynku mieszkalnego lub jego części, lokali mieszkalnych stanowiących odrębną nieruchomość, spółdzielczych własnościowych praw do lokalu mieszkalnego oraz wynikających z przepisów prawa spółdzielczego: praw do domu jednorodzinnego lub praw do lokalu w małym domu mieszkalnym, jeżeli stronami umowy są osoby zaliczone do I grupy podatkowej zgodnie z przepisami o podatku od spadków i darowizn,

- sprzedaż rzeczy ruchomych, jeżeli podstawa opodatkowania nie przekracza 1.000 zł,

- sprzedaż bonów i obligacji skarbowych,

- sprzedaż bonów pieniężnych Narodowego Banku Polskiego,

- sprzedaż praw majątkowych, będących instrumentami finansowymi:

a) firmom inwestycyjnym oraz zagranicznym firmom inwestycyjnym,

b) dokonywana za pośrednictwem firm inwestycyjnych lub zagranicznych firm inwestycyjnych,

c) dokonywana w ramach obrotu zorganizowanego,

d) dokonywana poza obrotem zorganizowanym przez firmy inwestycyjne oraz zagraniczne firmy inwestycyjne, jeżeli prawa te zostały nabyte przez te firmy w ramach obrotu zorganizowanego,

e) bankom państwowym prowadzącym działalność maklerską,

f) dokonywana za pośrednictwem banków państwowych prowadzących działalność maklerską,

g) dokonywana poza obrotem zorganizowanym przez banki państwowe prowadzące działalność maklerską, jeżeli prawa te zostały nabyte przez te banki w ramach obrotu zorganizowanego,

- w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, - sprzedaż towarów giełdowych na giełdach towarowych,

- pożyczki udzielane:

a) przez przedsiębiorców niemających na terytorium Rzeczypospolitej Polskiej siedziby lub zarządu, prowadzących działalność w zakresie kredytowania oraz udzielania pożyczek,

b) w formie pieniężnej na podstawie umowy zawartej między zawartej na rzecz małżonka, zstępnych, wstępnych, pasierba, rodzeństwa, ojczyma i macochy w wysokości przekraczającej kwotę 10.434 zł tej ustawy (od 01 lipca 2023 r. limit ten wynosić będzie 36 120 zł):

– złożenia deklaracji w sprawie podatku od czynności cywilnoprawnych właściwemu organowi podatkowemu w terminie 14 dni od daty dokonania czynności, z wyłączeniem przypadku, gdy umowa została zawarta w formie aktu notarialnego,

– udokumentowania otrzymania pieniędzy przez biorącego pożyczkę dowodem przekazania na jego rachunek płatniczy lub na jego inny rachunek w banku lub w spółdzielczej kasie oszczędnościowo-kredytowej, lub przekazem pocztowym,

c) na podstawie umowy zawartej między osobami zaliczonymi do I grupy podatkowej do wysokości kwoty niepodlegającej opodatkowaniu - na zasadach określonych w przepisach o podatku od spadków i darowizn,

d) na podstawie umowy zawartej między innymi podmiotami niż osoby, o których mowa w lit. b i c, jeżeli kwota lub wartość pożyczki nie przekracza 1 000 zł,

e) z kas lub funduszów zakładowych, funduszów związków zawodowych, kas zapomogowo-pożyczkowych, spółdzielczych kas oszczędnościowo-kredytowych, koleżeńskich kas oszczędnościowo-pożyczkowych działających w wojsku oraz z zakładowego funduszu świadczeń socjalnych,

f) z utworzonych w drodze ustawy innych funduszów celowych,

g) przez wspólnika (akcjonariusza) spółce kapitałowej; - umowy spółki i ich zmiany:

a) związane z przekształceniem lub łączeniem spółek w części wkładów do spółki albo kapitału zakładowego, których wartość była uprzednio opodatkowana podatkiem od czynności cywilnoprawnych lub podatkiem od wkładów kapitałowych do spółek kapitałowych na terytorium państwa członkowskiego innego niż Rzeczpospolita Polska albo od których zgodnie z prawem państwa członkowskiego podatek nie był naliczany,

b) związane z podwyższeniem kapitału zakładowego pokrytego z niezwróconych wspólnikom lub akcjonariuszom dopłat albo z niezwróconej pożyczki udzielonej spółce kapitałowej przez wspólnika lub akcjonariusza, które były uprzednio opodatkowane podatkiem od czynności cywilnoprawnych lub podatkiem od wkładów kapitałowych do spółek kapitałowych na terytorium państwa członkowskiego innego niż Rzeczpospolita Polska,

c) związane z podwyższeniem kapitału zakładowego w części dotyczącej wartości, o którą obniżono kapitał zakładowy w następstwie strat poniesionych przez spółkę kapitałową, pod warunkiem że podwyższenie kapitału zakładowego następuje w okresie 4 lat po jego obniżeniu,

d) jeżeli przedmiotem działalności spółki kapitałowej jest świadczenie usług użyteczności publicznej w zakresie transportu publicznego, zarządzania portami i przystaniami morskimi, zaopatrzenia ludności w wodę, gaz, energię elektryczną, energię cieplną lub zbiorowego odprowadzania ścieków i w wyniku zawarcia umowy spółki Skarb Państwa lub jednostka samorządu terytorialnego obejmuje co najmniej połowę udziałów lub akcji w tej spółce albo w chwili zmiany umowy spółki Skarb Państwa lub jednostka samorządu terytorialnego posiada już co najmniej połowę udziałów lub akcji w tej spółce; - ustanowienie hipoteki:

a) na morskich statkach handlowych i rybackich,

b) na zabezpieczenie dotacji lub innych form pomocy finansowej, udzielanych organizacjom społecznym działającym w dziedzinie sportu i turystyki,

c) na zabezpieczenie wierzytelności banków z tytułu kredytów udzielanych rolnikom indywidualnym lub zespołom rolników indywidualnych na budownictwo inwentarskie lub składowe, wraz z urządzeniami towarzyszącymi,

d) przysługującej spółdzielniom mieszkaniowym i wierzycielom spółdzielni mieszkaniowych,

e) na zabezpieczenie pożyczek i kredytów udzielanych z funduszy celowych utworzonych w drodze ustawy; - sprzedaż nieruchomości dokonaną w ramach realizacji prawa do rekompensaty w rozumieniu ustawy z dnia 8 lipca 2005 r. o realizacji prawa do rekompensaty z tytułu pozostawienia nieruchomości poza obecnymi granicami Rzeczypospolitej Polskiej - do wysokości kwoty odpowiadającej wartości zrealizowanego prawa do rekompensaty;

- zbycia, o którym mowa w art. 8a ust. 1 ustawy z dnia 7 września 2007 r. o funkcjonowaniu górnictwa węgla kamiennego, na rzecz przedsiębiorstwa, o którym mowa w art. 8 ust. 1 tej ustawy.