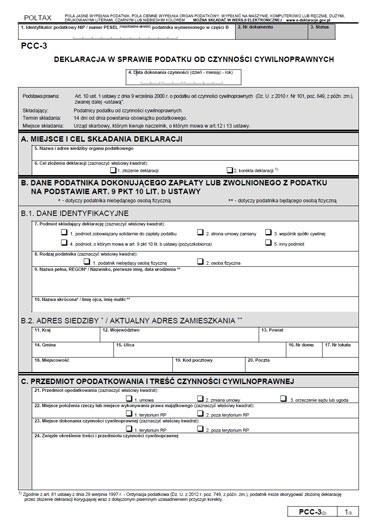

Elektroniczna wersja deklaracji PCC-3

Możliwe jest przekazanie deklaracji PCC-3:

- w formie drukowanej i dostarczenie jej do urzędu skarbowego osobiście lub listem poleconym,

- za pomocą sieci internet na skrzynkę podawczą urzędu skarbowego (e-deklaracja) bez użycia e-podpisu - podatnik może wypełnić i wysłać druk, podpisując go 5 danymi, które definiują go przed Urzędem Skarbowym,

- za pomocą sieci internet na skrzynkę podawczą urzędu skarbowego (e-deklaracja) z wykorzystaniem podpisu kwalifikowanego.

W przypadku składania deklaracji przez internet, za datę jej złożenia uważa się dzień, w którym podatnik uzyskał UPO (Urzędowe Poświadczenie Odbioru) potwierdzające przyjęcie deklaracji (status 200). Po wysyłce podatnik otrzyma numer referencyjny lub też wskazany zostanie numer błędu automatycznie wygenerowany przez system. Numer błędu będzie podstawą, by odnaleźć przyczynę odrzucenia deklaracji. Numer 200 oznacza weryfikację pozytywną, na podstawie której podatnik otrzymuje numer referencyjny, będący następnie podstawą przekazania mu UPO.

Deklarację PCC-3 podpisaną danymi weryfikującymi mogą złożyć przez internet wyłącznie osoby fizyczne. Z formy uproszczonej, czyli bez e-podpisu, nie mogą korzystać zatem podmioty będące spółkami prawa handlowego, fundacje, stowarzyszenia ale również spółki osobowe – cywilna, jawna, partnerska, komandytowa, komandytowo-akcyjna.

Uruchom program fillUp online i rozlicz PCC-3

W programie fillup wygodnie przygotujesz, zweryfikujesz i wyślesz online e-deklaracje PCC-3 do urzędu skarbowego. W aplikacji fillup przygotujesz ponad 7 000 aktualnych druków: formularzy, deklaracji i e-deklaracji, plików JPK ale także wzory umów, pism, wniosków, podań, zaświadczeń, oświadczeń, zawiadomień, wezwań, pozwów, not, arkuszy, ewidencji, rejestrów, raportów, rachunków czy faktur.

Uruchom program fillUp i wyślij e-deklarację PCC-3 online »

Żeby wysłać PCC-3 przez internet bez użycia podpisu kwalifikowanego, musisz podać w deklaracji:

- identyfikator podatkowy NIP albo identyfikator podatkowy numer PESEL,

- imię (pierwsze),

- nazwisko,

- data urodzenia,

- kwotę przychodu wskazaną w zeznaniu lub rocznym obliczeniu podatku za rok podatkowy o dwa lata wcześniejszy niż rok, w którym są składane deklaracje PCC-3 albo wartość „0” (zero), gdy za rok o dwa lata wcześniejszy niż rok podatkowy, w którym są składane deklaracje, nie zostało złożone żadne z zeznań lub rocznych obliczeń podatku.

Uwaga – zwrot „kwota przychodu wskazana w zeznaniu lub rocznym obliczeniu podatku za rok podatkowy o dwa lata wcześniejszym niż rok, w którym są składane deklaracje PCC-3” – oznacza, że będzie to deklaracja roczna złożona rok wcześniej, a dotycząca rozliczenia za 2 lata wstecz. Przykładowo – składając deklarację PCC-3 w roku 2026, użyć należy danych autoryzujących za rok 2024, wynikających z rocznego zeznania PIT złożonego w 2025 r. za rok 2024.

Do podpisania PCC-3 w 2025 r. korzystać należy z kwoty przychodu wskazanego za 2024 r. w jednej z niniejszych pozycji:

Prosimy poszukać deklarację roczną (PIT-37/36/36L itd) za 2024 rok (składaną w 2025 roku) i przepisać z niej odpowiednią kwotę:

- PIT-37 (30) - pole 83 (lub 42, lub 44, lub 46, lub 48), jeśli był podatnikiem, - albo pole 118 (lub 43, lub 45, lub 47, lub 49), jeżeli w zeznaniu za 2024 rok podatnik występował jako małżonek,

- PIT-36 (31) - pole 131 (lub 67, lub 69, lub 71, lub 73, lub 75), jeśli był podatnikiem, albo pole 189 (lub 68, lub 70, lub 72, lub 74, lub 76), jeżeli w zeznaniu za 2024 rok podatnik występował jako małżonek,

- PIT-28 (26) - pole 62 (lub 20, lub 22, lub 24),

- PIT-36L (20) - pole 28 lub pole 33 (lub 23, lub 25, lub 27),

- PIT-38 (17) - pole 24 lub pole 34,

- PIT-39 (12) - pole 20,

- PIT-40A (21) – pole 36 lub 38, lub 40, lub 42, lub 44, lub 46, lub 47, lub 48, lub 49, lub 50.

Gdy podatnik złożył kilka różnych deklaracji podatkowych – np. PIT-36 i PIT-28 – kwot nie sumuje się. Właściwym będzie podanie jednej z tych kwot. Nie ma znaczenia, czy PCC-3 dotyczyć będzie stanu zaistniałego w roku poprzedzającym jego złożenie, czy też zdarzenie i deklaracja składane są w tym samym roku. Użyć należy danych identyfikacyjnych dotyczących przychodu wskazanych w zeznaniu lub rocznym obliczeniu podatku za rok podatkowy o dwa lata wcześniejszy niż rok złożenia PCC-3 lub wartość „0”.

Pozostałe dane identyfikacyjne – NIP, PESEL, imię, nazwisko – muszą być aktualne na dzień złożenia deklaracji PCC-3, a nie na dzień wykazywania przychodów dwa lata wstecz. Przy tych danych należy posługiwać się zasadą, że organ skarbowy identyfikuje nas przekazanymi mu informacjami zaktualizowanymi.

Podmioty inne niż osoby fizyczne nie mogą składać PCC-3 podpisanej danymi weryfikującymi. Aby złożyć ten druk przez internet, muszą korzystać z podpisu kwalifikowanego (e-podpisu)

Gdy PCC-3 składany jest przez przedstawiciela lub pełnomocnika, podpis pod deklaracją musi być opatrzony danymi tej osoby. Przed złożeniem druku przez pośrednika należy obowiązkowo złożyć standardową metodą druk UPL-1. Złożyć go można bezpośrednio w urzędzie, wysyłając pocztą, lub też elektronicznie – jednak podpisany elektronicznym podpisem kwalifikowanym (e-podpisem). Co istotne – ani złożenie druku, ani późniejsze korzystanie z pełnomocnictwa do deklaracji PCC-3 w formie elektronicznej nie spowoduje obowiązku zapłaty opłaty skarbowej. Natomiast tradycyjna forma złożenia PCC-3 za pośrednictwem osoby trzeciej będzie z reguły zmuszała do zapłaty 17 zł opłaty skarbowej za pełnomocnictwo. Wzór pełnomocnictwa – UPL-1 oraz wzór odwołania pełnomocnictwa dostępny jest w rozporządzeniu z dnia 19 grudnia 2011 r. w sprawie wzoru pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej oraz wzoru zawiadomienia o odwołaniu tego pełnomocnictwa.

Oprócz składania deklaracji PCC-3 w formie elektronicznej bez użycia e-podpisu, możliwe jest również złożenie w tej formie korekty tej deklaracji.