Umowa spółki a podatek PCC

Czynnością podlegającą podatkowi od czynności cywilnoprawnych jest m.in. zawarcie i zmiany umowy spółki. Jest to o tyle wyjątkowa sytuacja, że zazwyczaj obrót profesjonalny obciążony jest podatkiem VAT, natomiast podatek od czynności cywilnoprawnych dotyczy obrotu nieprofesjonalnego. W przypadku j umowy spółki podatek PCC wkracza na grunt obrotu profesjonalnego.

Umowa spółki

Umowa spółki może przybierać różne formy. W przypadku spółki cywilnej jest to zobowiązanie pomiędzy wspólnikami. Jednak umowa spółki to również akt powołujący nowy podmiot posiadający osobowość prawną, np. w przypadku spółki akcyjnej lub z o.o.

W świetle ustawy o podatku od czynności cywilnoprawnych spółki dzielimy na spółki osobowe (spółka: cywilna, jawna, partnerska, komandytowa lub komandytowo-akcyjna) oraz spółki kapitałowe (spółka z ograniczoną odpowiedzialnością, akcyjna lub europejska).

Przedmiot opodatkowania podatkiem PCC w umowie spółki

Według art. 1 ustawy o podatku od czynności cywilnoprawnych, opodatkowaniu podlegają umowy spółki, a także ich zmiany, jeżeli powodują podwyższenie podstawy opodatkowania tym podatkiem. Zasada ta dotyczy aktów założycielskich i statutów spółek oraz ich zmian. Zgodnie z ustawą o podatku od czynności cywilnoprawnych zmianą umowy spółki jest m.in.:

- w przypadku spółki kapitałowej – podwyższenie kapitału zakładowego z wkładów lub ze środków spółki oraz dopłaty,

- w przypadku spółki osobowej – wniesienie lub podwyższenie wkładu, którego wartość powoduje zwiększenie majątku spółki, pożyczka udzielona spółce przez wspólnika, dopłaty oraz oddanie przez wspólnika spółce rzeczy lub praw majątkowych do nieodpłatnego używania,

- łączenie i/lub przekształcenie spółek, jeśli w rezultacie doszło do zwiększenia majątku spółki osobowej lub podwyższenia kapitału zakładowego spółki kapitałowej.

W przypadku spółki kapitałowej, aby czynność podlegała opodatkowaniu podatkiem PCC, na terytorium Rzeczypospolitej Polskiej musi znajdować się jej rzeczywisty ośrodek zarządzania albo jej siedziba, jeżeli rzeczywisty ośrodek zarządzania nie znajduje się na terytorium innego państwa członkowskiego Unii Europejskiej lub państwa członkowskiego Europejskiego Porozumienia o Wolnym Handlu (EFTA) – strony umowy o Europejskim Obszarze Gospodarczym.

W przypadku spółki osobowej umowa oraz jej zmiana podlega podatkowi od czynności cywilnoprawnych, jeżeli w chwili dokonania czynności siedziba tej spółki znajduje się na terytorium Rzeczypospolitej Polskiej.

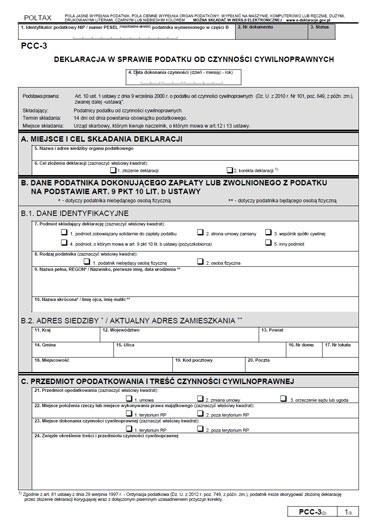

Elektroniczna wersja deklaracji PCC-3

Podstawa opodatkowania podatkiem PCC

Podstawa opodatkowania dla zawarcia umowy spółki została opisana w art. 6 ust. 1 pkt 8 ustawy o podatku od czynności cywilnoprawnych. Podstawę tę stanowi wartość wniesionych do niej wkładów albo wartość jej kapitału zakładowego. Natomiast jeśli zmieniamy umowę spółki i powiększamy wniesione wkłady albo podwyższamy kapitał zakładowy, podstawą opodatkowania jest wartość wkładów podwyższających majątek spółki albo wartość, o którą podwyższono kapitał zakładowy.

Jeżeli mamy do czynienia z przekształceniem lub połączeniem spółki, podstawą podatku od czynności cywilnoprawnych jest wartość wkładów do spółki osobowej powstałej w wyniku przekształcenia albo wartość kapitału zakładowego spółki kapitałowej powstałej w wyniku przekształcenia lub połączenia.

Stawki podatku od czynności cywilnoprawnych

Opodatkowanie spółki podatkiem PCC

Obowiązek podatkowy w zakresie podatku od czynności cywilnoprawnych ciąży na spółce. Wyjątkiem od powyższego jest spółka cywilna, w której obowiązek podatkowy spoczywa solidarnie na wszystkich wspólnikach. Za moment powstania obowiązku podatkowego uznaje się moment dokonania czynności cywilnoprawnej lub chwilę podjęcia uchwały o podwyższeniu kapitału spółki mającej osobowość prawną.

Stawka podatku od czynności cywilnoprawnych od umowy spółki wynosi 0,5%.

Jeżeli umowa spółki została zawarta lub zmieniona poprzez akt notarialny, płatnikiem podatku od czynności cywilnoprawnych jest notariusz.

Zwolnienia i wyłączenia umowy spółki z PCC

Ustawodawca przewidział szereg czynności, które są zwolnione lub wyłączone z podatku PCC.

Według art. 2 ust. 6 ustawy o podatku od czynności cywilnoprawnych wyłączone z opodatkowania są umowy spółki, których przedmiotem jest:

- łączenie spółek kapitałowych,

- przekształcenie spółki kapitałowej w inną spółkę kapitałową,

- wniesienie do spółki kapitałowej, w zamian za jej udziały lub akcje:

-

- przedsiębiorstwa spółki kapitałowej lub jego zorganizowanej części,

- udziałów lub akcji innej spółki kapitałowej dających w niej większość głosów albo kolejnych udziałów lub akcji, w przypadku gdy spółka, do której są wnoszone te udziały lub akcje, posiada już większość głosów.

Art. 9 ust. 11 ustawy mówi o czynnościach cywilnoprawnych spółek, które są zwolnione od podatku. Są to umowy spółki i ich zmiany:

- związane z przekształceniem lub łączeniem spółek w części wkładów do spółki albo kapitału zakładowego, których wartość była uprzednio opodatkowana podatkiem od czynności cywilnoprawnych lub podatkiem od wkładów kapitałowych do spółek kapitałowych na terytorium państwa członkowskiego innego niż Rzeczpospolita Polska albo od których zgodnie z prawem państwa członkowskiego podatek nie był naliczany,

- związane z podwyższeniem kapitału zakładowego pokrytego z niezwróconych wspólnikom lub akcjonariuszom dopłat albo z niezwróconej pożyczki udzielonej spółce kapitałowej przez wspólnika lub akcjonariusza, które były uprzednio opodatkowane podatkiem od czynności cywilnoprawnych lub podatkiem od wkładów kapitałowych do spółek kapitałowych na terytorium państwa członkowskiego innego niż Rzeczpospolita Polska,

- związane z podwyższeniem kapitału zakładowego w części dotyczącej wartości, o którą obniżono kapitał zakładowy w następstwie strat poniesionych przez spółkę kapitałową, pod warunkiem że podwyższenie kapitału zakładowego następuje w okresie 4 lat po jego obniżeniu,

- jeżeli przedmiotem działalności spółki kapitałowej jest świadczenie usług użyteczności publicznej w zakresie transportu publicznego, zarządzania portami i przystaniami morskimi, zaopatrzenia ludności w wodę, gaz, energię elektryczną, energię cieplną lub zbiorowego odprowadzania ścieków i w wyniku zawarcia umowy spółki Skarb Państwa lub jednostka samorządu terytorialnego obejmuje co najmniej połowę udziałów lub akcji w tej spółce albo w chwili zmiany umowy spółki Skarb Państwa lub jednostka samorządu terytorialnego posiada już co najmniej połowę udziałów lub akcji w tej spółce.

Wypłata udziałów wspólnikowi występującemu ze spółki osobowej a PCC

Na podstawie art. 1 ust. 3 pkt 1 ustawy od czynności cywilnoprawnych w przypadku umowy spółki osobowej za zmianę umowy uważa się wniesienie lub podwyższenie wkładu, którego wartość powoduje zwiększenie majątku spółki, pożyczkę udzieloną spółce przez wspólnika, dopłaty oraz oddanie przez wspólnika spółce rzeczy lub praw majątkowych do nieodpłatnego używania.

Nie podlega więc PCC wypłata udziału wspólnikowi występującemu ze spółki komandytowej, skoro wypłata udziału nie jest ani wniesieniem, ani podwyższeniem wkładu.

PCC od umowy spółki a spółka komandytowa

Zgodnie z polskim prawem spółka komandytowa jest spółką osobową, a zmiany umowy spółki na tle ustawy o podatku od czynności cywilnoprawnych powinny zostać objęte tym podatkiem jako spółki osobowe. Patrząc jednak na prawo unijne, powinniśmy traktować spółki komandytowe jako spółki kapitałowe, które podlegają opodatkowaniu podatkiem PCC w odmienny sposób niż osobowe. Orzecznictwo sądów administracyjnych nie jest jednolite w tym zakresie, zatem opodatkowanie umowy spółki komandytowej podatkiem PCC jest kwestią sporną. Wątpliwości nie budzi jednak, że spółka komandytowo-akcyjna powinna być objęta podatkiem PCC jako spółka kapitałowa.