Dostaję darowiznę

Darowizna rzeczy ruchomych, nieruchomości, środków pieniężnych czy określonych praw nie podlega opodatkowaniu podatkiem od czynności cywilnoprawnych, o ile tylko nie jest z nią związane przejęcie długów i ciężarów albo zobowiązań darczyńcy (np. przejęcie darowizną przedsiębiorstwa osoby fizycznej z określoną ilością zobowiązań podlegać będzie również opodatkowaniu podatkiem PCC).

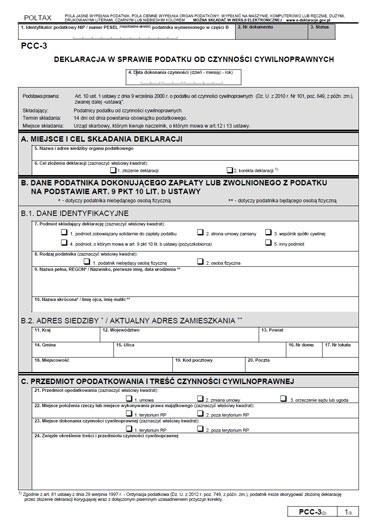

Choć zatem standardowo nie trzeba składać deklaracji PCC-3, to zdarzyć się mogą przypadki, gdy również darowizna spowoduje konieczność naliczenia tego podatku.

| Wypełnij szybko i wygodnie umowę darowizny >> |

Dwie osobne umowy – darowizny oraz przejęcia długu – nie podlegają opodatkowaniu podatkiem od czynności cywilnoprawnych. Natomiast pod pojęciem długów i ciężarów rozumieć należy całość obowiązków, do wykonania których zobowiązany będzie obdarowany w związku z przyjęciem darowizny. Mogą to być zarówno długi i ciężary bezpośrednio związane z przedmiotem przyjętej darowizny, jak również mogą to być przypadki, gdy obdarowany w związku z przyjęciem darowizny przejmuje zobowiązania, które nie są bezpośrednio związane z przedmiotem przyjętej darowizny, lecz wynikają z innych zdarzeń, takich jak umowy cywilnoprawne, jednostronne czynności prawne dokonane przez darczyńcę, czy też zobowiązania wynikające z mocy ustawy.

DDarowizna nie jest jednak zupełnie obojętna podatkowo, gdyż pozostaje, zamiast opodatkowania jej podatkiem od czynności cywilnoprawnych, opodatkowana podatkiem od spadków i darowizn.

W przypadku darowizn, przy których następuje przejęcie długów, zobowiązań, ciężarów (np. darowizna domu, na którego hipotece pozostaje wpisane zabezpieczenie banku z tytułu umowy kredytu), podatkowi od spadków i darowizn podlega tylko wartość nabytych rzeczy i praw majątkowych po potrąceniu długów i ciężarów, czyli tzw. czysta wartość, natomiast podatkowi od czynności cywilnoprawnych - długi i ciężary albo zobowiązania darczyńcy, tzn. wartość ujemna. Należy zatem rozliczyć się w takim przypadku z dwóch niezależnych od siebie podatków:

- zapłacić 2% (lub w niektórych przypadkach 1%) podatku od czynności cywilnoprawnych, dla których ustalenia podstawą opodatkowania jest wartość długów i ciężarów albo zobowiązań przejętych przez obdarowanego i złożyć w tym zakresie deklarację PCC-3,

- zapłacić podatek od spadków i darowizn od czystej wartości darowizny i złożyć druk SD-3.

W przypadku obu podatków możliwe jest korzystanie z przysługujących darczyńcy i obdarowanemu zwolnień podatkowych w każdym z tych podatków. Możliwe jest również korzystanie z ulg podatkowych, które mogą spowodować, że zamiast podanych powyżej deklaracji, podatnik będzie zmuszony złożyć inny druk (np. SD-Z2).

Nowelizacja ustawy o podatku od spadku i darowizn wprowadziła z dniem 1 lipca 2023 r. istotne zmiany w zakresie limitów darowizn dla konkretnych grup podatkowych. Podwyższeniu uległy następujące limity kwot zwolnionych od podatku od spadków i darowizn:

|

Nabywca |

Od 1 lipca 2023 r. |

Do 30 czerwca 2023 r. |

|

I grupa podatkowa |

36 120 zł |

10 434 zł |

|

II grupa podatkowa |

27 090 zł |

7 878 zł |

|

III grupa podatkowa |

5 733 zł |

5 308 zł |

Obowiązuje zasada, że zwolnione z podatku jest nabycie majątku w drodze spadku, zapisu lub darowizny o czystej wartości nieprzekraczającej kwoty wolnej wskazanej w powyższej tabeli.

Do I grupy podatkowej należą: małżonek, zstępni (córka, syn, wnuki, prawnuki, w tym przysposobieni i ich zstępni lub osoby z rodzin zastępczych lub z placówek rodzinnych), wstępni (matka, ojciec, dziadkowie, pradziadkowie, w tym także osoby przysposabiające), pasierbowie, rodzeństwo, ojczym i macocha, zięć i synowa, teściowie.

Do II grupy podatkowej należą: zstępni rodzeństwa (np. dzieci siostry, wnuki brata), rodzeństwo rodziców (np. ciotki, wujowie), zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa, rodzeństwo małżonków, małżonkowie rodzeństwa małżonków, małżonkowie innych zstępnych (np. mąż wnuczki).

Do III grupy podatkowej należą wszyscy inni nabywcy.

Uwaga

W przypadku przejęcia udziałów w spółce, zwykłe zobowiązania podmiotu nie stanowią podstawy do naliczania w tym zakresie podatku od czynności cywilnoprawnych. Wprawdzie na dzień podpisania umowy darowizny wystąpić mogą zobowiązania z tytułu dostaw, jednak są to zobowiązania spółki, powstałe w związku z prowadzeniem przez spółkę działalności gospodarczej, które spółka na bieżąco realizuje. Odpowiedzialność za te zobowiązania mogłaby się pojawić, gdyby spółka nie mogła sama ze swojego majątku ich uregulować i ewentualny wierzyciel wystąpiłby przeciwko jej wspólnikom na dzień dokonania darowizny (IPTPB2/436-6/12-2/KK, 2012.04.03, Dyrektor Izby Skarbowej w Łodzi).

Czytaj także na e-pity.pl podatek od darowizny a roczna deklaracja PIT >